Isaac Newton

Issac Newton, kein Finanzgenie

Issac Newton, kein Finanzgenie

Solche Geschichten machen Hoffnung: Isaac Newton war ein Genie. Keine Frage. Aber auch er verlor Millionen an der Börse, weil er nicht gegen die Irrationalität der Massen gefeit war 👇

Im Frühjahr 1720 waren die Aktien der South Sea Company—eine Handelsgesellschaft—der latest Shit. Denn Anfang des 18. Jahrhunderts versprach die Südsee mit dem Handel von exotischen Produkten, Rohstoffen und Sklaven hohe Profite. Und das spiegelte auch der Aktienmarkt wieder. Die Faszination eines neuen Geschäftsfeldes lies das Blut in den Adern von Investoren pumpen.

Auch Sir Isaac Newton investierte in ein paar Papiere in den vielversprechendsten Player am Markt. Als der Markt dann das tat, war er immer tut, nämlich leicht volatil sein, stieß er seine Aktien ab. Mit Gewinn. Angeblich zwischen 7.000 und 20.000 Pfund. Mit Blick auf sein Einkommen von knapp 2.000 Pfund pro Jahr war das durchaus eine Menge Geld.

Newton war der Aktienmarkt nicht unbekannt. Man kann annehmen, dass er wusste was er tat. Auch, weil er allgemein als Skeptiker bekannt war. Doch anstatt sich auf Fundamentals zu berufen oder auf sein initiales Bauchgefühl zu hören, stieg er wenige Monate wieder ein. Mit seinem gesamten Kapital. Vom Enthusiasmus des Marktes und seinen Freunden mitgerissen, die investiert waren, hoffte auch er auf profitable Ergebnisse. Der Markt feierte sich selbst.

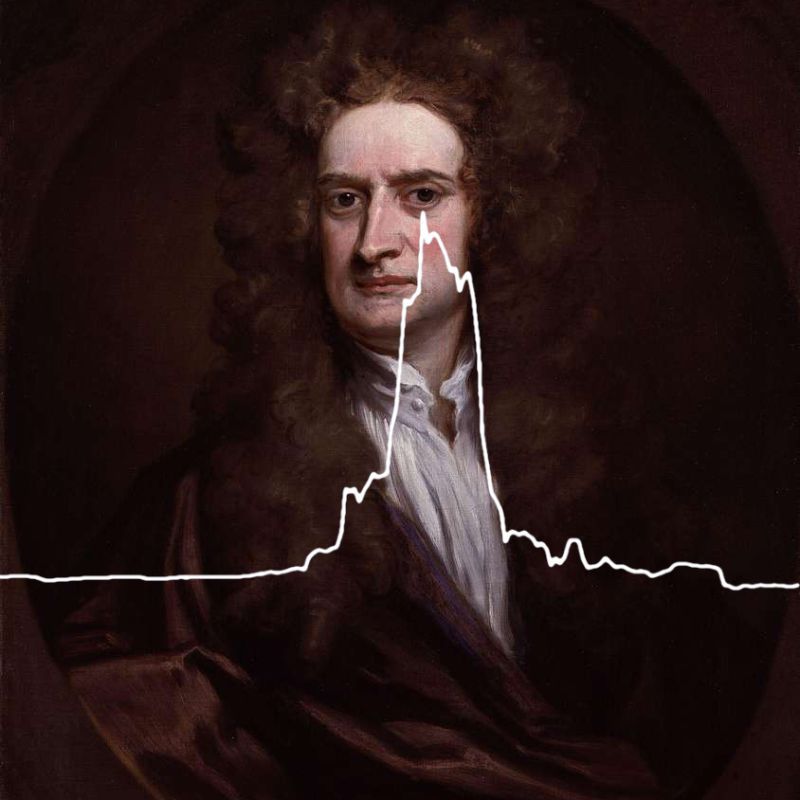

Es kam wie es kommen musste. Die Südseeblase wuchs, die Manie sprudelte und der irrationale Überschwang kurbelte den Hype an. Der Kurs der Aktie des Unternehmens stieg rasant. Doch was die wenigsten wussten: Das Unternehmen verdiente kein Geld. Natürlich ließ sich die Illusion von Wachstum nicht lange aufrecht erhalten und so rauschte die South Sea Company Aktie nach einer To-the-Moon-Phase in den Keller.

Es folgte eine Rezession und Newton verlor eine substanziellen Teil seines Vermögens. Sein Kommentar zum Börsencrash lautete trocken, dass er “die Bewegungen der Himmelskörper berechnen könne, aber nicht den Wahnsinn der Menschen.”

Was zeigt uns diese Episode? Sicherlich, dass es ein großer Unterschied ist, ob man ein kluger Physiker oder smarter Investor ist.

Die Anekdote zeigt aber auch, dass die Irrationalität der Massen jeden beeinflusst. Niemand kann sich vor den Gefahren des Hypes und den Versuchungen der Blasen schützen.

Besonders heute, in unserer vernetzten Welt ist die Gefahr groß, sich verleiten zu lassen. Und das ist nicht nur dem Aktienmarkt eigen. Die Gefahr besteht in jeglichen Bereichen, wo bewusst oder unbewusst Narrative installiert werden und entsprechend wirken. Man kann noch so brilliant sein, irgendwann erwischt es jeden.

Man sollte sich deswegen erinnern, dass wir Menschen dazu tendieren kollektiv an Vorstellungen zu glauben, von denen sich später herausstellt, dass sie eher durch Herdenverhalten als durch Rationalität bedingt sind.